A effet du 1er janvier 2022, la « Taxe sur les véhicules de société » (TVS) est abrogée et remplacée par la « Taxe sur l’affectation des véhicules de tourisme à des fins économiques », elle-même composée de deux nouvelles taxes annuelles :

- La taxe sur les émissions de CO2

- La taxe sur l’ancienneté des véhicules de tourisme

Nous vous faisons part ci-après des obligations liées à ces nouvelles taxes.

Depuis la loi n° 2016-1827 du 23 décembre 2016 de financement de la sécurité sociale pour 2017, sont inchangées :

- La période d’imposition, qui reste celle de l’année civile ;

- Les modalités de déclaration, qui dépendent de la situation de l’entreprise redevable au regard de la TVA.

SOCIÉTÉS IMPOSABLES

Le champ d’application de ces deux taxes est plus large que celui de la TVS, qui ne concernaient que les sociétés et les personnes morales assimilées.

Dorénavant, les deux taxes sur l’affectation des véhicules de tourisme à des fins économiques sont dues par l’entreprise affectataire du véhicule, quel que soit son statut juridique. Ainsi, les entrepreneurs individuels qui n’entraient pas dans le champ de la TVS, sont désormais concernés par les deux taxes.

Toutefois, certaines exonérations compensent cette extension d’application. Ainsi, les véhicules utilisés par les personnes physiques exerçant leur activité en nom propre, ou par certains organismes sans but lucratif, ou encore affectés à certaines activités, sont exonérés desdites taxes.

VÉHICULES TAXABLES

Les véhicules concernés restent ceux immatriculés dans la catégorie « voitures particulières » avec la mention VP inscrite sur le certificat d’immatriculation ou J1 sur la nouvelle carte grise « Européenne », ainsi que ceux immatriculés dans la catégorie « N1 » et qui sont destinés au transport de voyageurs (Véhicules dont la carte grise porte la mention « Camionnette », ou « CTTE » mais qui disposent de plusieurs rangs de places assises). Les véhicules comprenant au moins cinq places assises et dont carte grise porte la mention « camions pick-up » sont taxables.

VÉHICULES EXONÉRÉS

- Les véhicules destinés exclusivement à la vente, à la location, s’ils circulent pour leurs seuls besoins de leur construction, de leur commercialisation, de leur réparation ou de leur contrôle technique et qui ne sont affectés qu’à des fins économiques ;

- Les véhicules accessibles en fauteuil roulant comportant, outre le siège du conducteur, huit places assises au maximum ;

- Les véhicules pris en location pendant une période d’au plus un mois civil ou trente jours consécutifs ;

- Les véhicules affectés à des activités agricoles ou forestières ;

- Les véhicules utilisés par les entrepreneurs individuels ;

- Les véhicules électriques ou à hydrogène ou hybrides électrique-hydrogène.

EXONÉRATION DE LA SEULE TAXE SUR LES ÉMISSIONS DE CO2

Les véhicules hybrides sont exonérés de la taxe sur les émissions de dioxyde de carbone s’ils répondent aux conditions cumulatives suivantes :

- Leur source d’énergie combine :

- Soit l’énergie électrique et une motorisation à l’essence ou au Superéthanol E85

- Soit l’essence et du gaz naturel carburant ou du gaz de pétrole liquéfié

- Leurs émissions de dioxyde de carbone n’excèdent pas 60 g/km.

Pour de plus amples précisions sur ce point, rapprochez-vous du collaborateur en charge de votre dossier.

CALCUL ET TARIF DES TAXES

Le montant des taxes est calculé en appliquant un tarif tenant compte de la proportion annuelle d’affectation du véhicule.La proportion d’affectation annuelle est en principe égale au quotient suivant :

- Au numérateur : la durée de l’affectation du véhicule, en jours

- Au dénominateur : le nombre de jours de l’année civile.

Le montant de la taxe dû pour chaque véhicule est égal à la somme des 2 taxes :

Taxe sur les émissions de CO2 ;

Taxe sur l’ancienneté des véhicules.

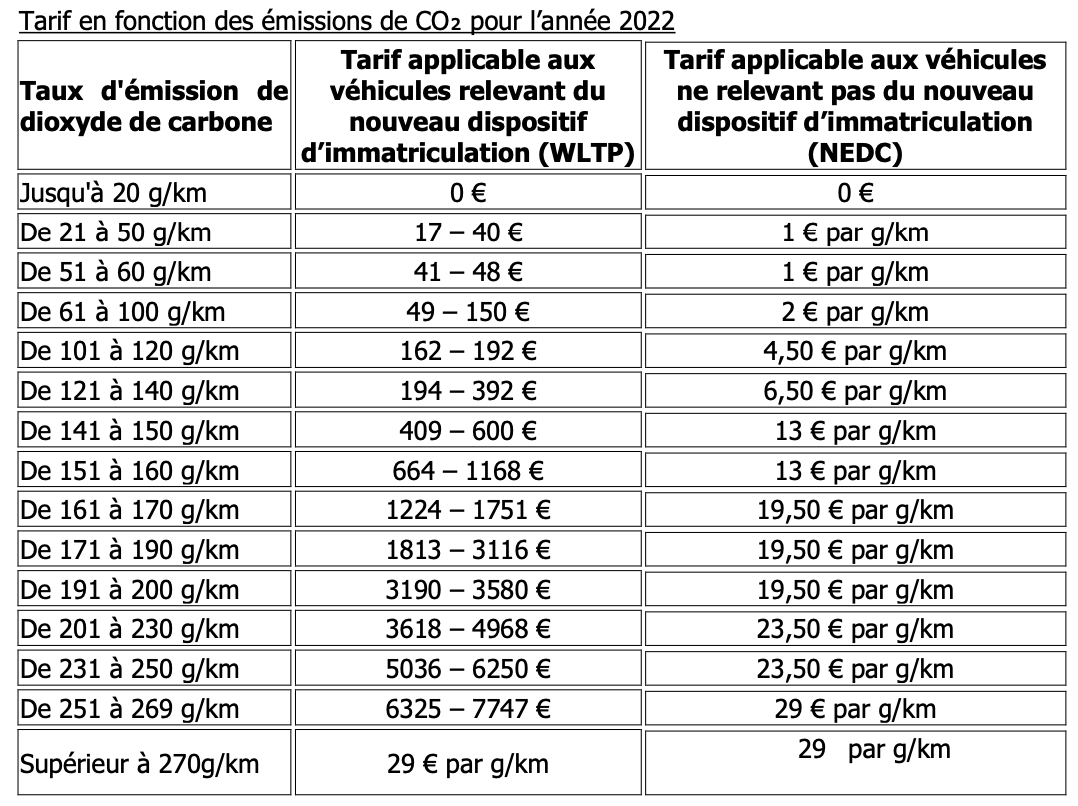

PREMIÈRE TAXE

Le tarif de la taxe sur les émissions de CO2 s’applique :

- Aux véhicules relevant du nouveau dispositif d’immatriculation :

Véhicules dont la première immatriculation en France a été délivrée à partir de Mars 2020

- Aux véhicules qui satisfont cumulativement les critères suivants :

Utilisés ou possédés par la société depuis le 1er janvier 2006 ;

La première mise en circulation est intervenue depuis le 1er juin 2004 ;

Ont fait l’objet d’une réception communautaire au sens de la directive 2007/46/CE

Pour les véhicules qui ne répondent pas aux critères permettant de déterminer leurs émissions de CO2, le tarif de la taxe est fixé en fonction de la puissance administrative. Il s’agit des véhicules :

- Possédés ou utilisés par la société avant 2006 ;

- Possédés ou utilisés depuis le 1er janvier 2006 et dont la première mise en circulation est intervenue avant juin 2004 ;

- Ayant fait l’objet d’une réception nationale (ou à titre isolé) : véhicules importés d’un autre marché pour lequel les informations sur les émissions de CO2 sont indisponibles, par exemple.

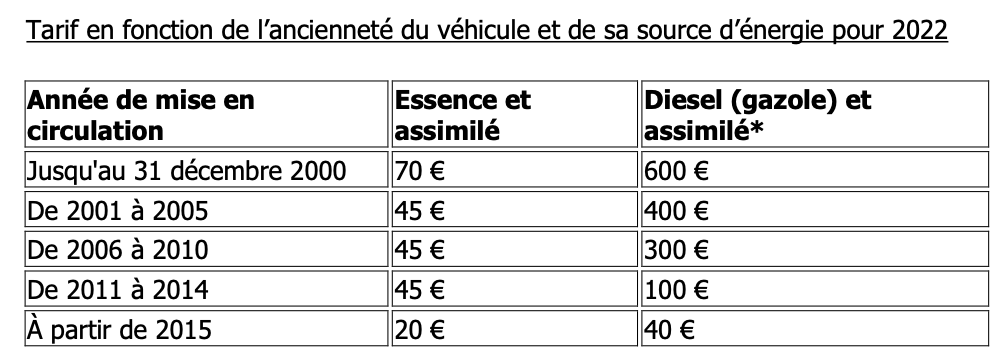

SECONDE TAXE

Le tarif de la taxe sur l’ancienneté des véhicules de tourisme est fonction de l’année de la première immatriculation du véhicule et de sa source d’énergie.

Les véhicules qui combinent électrique et diesel sont assimilés à un véhicule uniquement diesel lorsqu’ils émettent :

- Pour les véhicules immatriculés à partir de Mars 2020 : plus de 120g/km de CO2.

- Pour les autres véhicules : plus de 100 g/km de CO2.

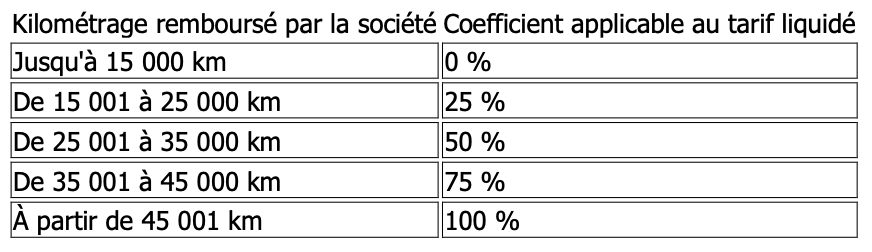

Coefficient pondérateur

Concernant les véhicules possédés ou pris en location par les salariés ou les dirigeants bénéficiant du remboursement des frais kilométriques :

- Un coefficient en pourcentage est appliqué au tarif normal en fonction du nombre de kilomètres remboursés par la société à chaque salarié ou dirigeant ;

- Un abattement de 15 000 € est appliqué sur le montant total de la taxe due sur l’ensemble des véhicules possédés ou loués par les salariés ou les dirigeants.

DÉCLARATION ET PAIEMENT DES « TAXES SUR L’AFFECTATION DES VÉHICULES DE TOURISME À DES FINS ÉCONOMIQUES »

Comme pour la TVS, ces déclarations doivent être obligatoirement télédéclarées et téléréglées et ce, de la façon suivante :

- Pour les redevables soumis à un régime réel normal d’imposition en matière de TVA : sur l’annexe n° 3310 A-SD à la déclaration de la TVA déposée au cours du mois de janvier 2023, à savoir :

Ligne 4323 (117) : le montant de la taxe sur les émissions de dioxyde de carbone

Ligne 4313 (118) : le montant de la taxe sur l’ancienneté des véhicules de tourisme - Pour les entreprises non redevables de la TVA : sur l’annexe n° 3310 A-SD à déposer au plus tard le 25 janvier 2023.

- Pour les redevables soumis à un régime simplifié d’imposition : sur le formulaire n° 3517 qui doit être déposé au titre de l’exercice au cours duquel la taxe est devenue exigible.

Vous avez des questions ? Votre collaborateur dédié est à votre entière disposition pour répondre à vos questions.

Cet article a été rédigé en janvier 2023. Nous vous rappelons que cette analyse est applicable à ce jour et ne prend pas en compte les éventuelles modifications, les données sont susceptibles de changer.

Circulaire rédigée par Muriel LENCHANTIN – Responsable de Portefeuille Comptable Sénior chez RUFF & ASSOCIES